Desde que el ministro Massa llegó al Ministerio de Economía parecería que los problemas con la deuda pública fueron superados. Esto está lejos de ser así. El mercado voluntario de deuda está cerrado, el Tesoro está dependiendo de inversores institucionales y, para colmo, tiene que seguir financiando déficits.

El Ministerio de Economía dice que la deuda pública es sustentable y está bajo control. Los referentes económicos de la oposición dicen lo contrario. Sostiene que es una bomba de tiempo que en algún momento puede explotar. El tema es así.

A mediados de año pasado, el ministro Guzmán se tuvo que ir por una crisis de deuda. Es decir, no pudo renovar la totalidad de la deuda del Tesoro que tenía que renovar.

Luego vino el ministro Massa y dijo que él iba a poder renovar los vencimientos de deuda. Desde que asumió, desde el Ministerio de Economía siempre se quiso transmitir la sensación de que la renovación de deuda y el financiamiento del déficit fiscal (con deuda) estaban bajo control. Los referentes de la oposición dicen que en el 2023 habrá muchos vencimientos de deuda pública que serán muy difícil de renovar y, de aquí, la bomba de tiempo.

Obviamente que no sirve hacer futurología. Pero sí puede ser útil analizar qué pasó con la deuda pública desde que se fue el ministro Guzmán y que hizo el ministro Massa para generar la sensación de que la situación está controlada.

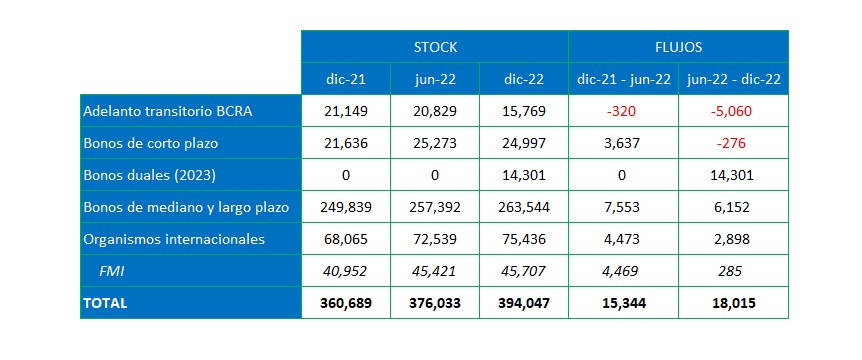

Evolución de la deuda del Tesoro

Fuente: LP CONSULTING en base a Ministerio de Economía

El cuadro muestra qué pasó en la primera mitad del año, antes de la crisis de Guzmán, y en la segunda mitad del año, cuando empezó a actuar el Ministro Massa.

Lo primero que se observa es que el ministro Massa tuvo que dejar de financiar al Tesoro con adelantos del Banco Central. Esto fue incluso un anuncio apenas asumió. La deuda con el Banco Central por adelantos transitorios se redujo en 5.060 millones de dólares.

Lo segundo es que se le cerró el mercado de bonos de corto plazo. Obsérvese que en la primera mitad del 2022 la deuda de corto plazo aumentó en 3.637 millones de dólares mientras que en la segunda mitad del 2022 esa deuda no creció. Este es el reflejo de que la deuda voluntaria en el mercado financiero se le cerró al Tesoro.

Luego aparecen abajo los bonos duales que son el motivo de la controversia. Entre setiembre y octubre de 2022 había un cúmulo de vencimientos de deuda en pesos muy grande y el Ministerio de Economía lo que hizo es pasarlo a vencimiento entre mayo y julio del 2023. Obsérvese que se trata de una deuda en pesos pero que equivalen a 14 mil millones de dólares. Además de la magnitud del vencimiento, está el tema del rendimiento de este bono: el inversor elige entre la evolución del dólar o la inflación, lo que sea mayor. Aquí está el riesgo de agravamiento de la crisis.

En primer lugar, porque el Tesoro tiene un déficit fiscal que debe seguir financiando con deuda en un mercado en el cual está cada vez más difícil colocar nueva deuda (esto surge del hecho de que los bonos de corto plazo no aumentan). En paralelo, están los vencimientos de los bonos duales que eran la “bomba” que explotaba en setiembre del 2022 y se pasó a mayo – julio del 2023, lo cual genera el interrogante de qué va a pasar con la “bomba”.

Se podría pensar que se difiere nuevamente. El tema es que en agosto, con las primarias, comienza el período electoral.

¿Aceptarán los inversores renovar los bonos duales para después de las elecciones sabiendo que puede ganar la oposición?

Esto es lo que no se sabe.

Mucho de los tenedores de estos bonos son institucionales (bancos, seguros, mutuales, etc.) que pueden renovar porque no necesitan la liquidez inmediata y el bono cubre contra inflación y dólar. Pero si la parte que no son institucionales no renueva o algunos institucionales necesitan los fondos porque se los demandan sus depositantes (bancos, mutuales), el gobierno se verá obligado a emitir para pagarlos lo cual pondría fuerte presión sobre los dólares financieros y la inflación.

Luego en el cuadro se observan los bonos de mediano y largo plazo que siguen creciendo por los intereses. Pero bueno, esto ya es para después del 2023.

Por lo último, se observa el rol del FMI. No es de prestamista. El acuerdo con el FMI es para que el organismo perdone el pago de las cuotas que la Argentina le tiene que devolver por el crédito que el FMI le dio al anterior gobierno. O sea que por este lado no se puede esperar fondos frescos.

En general, la deuda con organismos multilaterales no sirven para financiar déficit fiscal porque vienen atados a proyectos de infraestructura y sociales. Por ejemplo, los 2.898 millones de dólares de crecimiento que se observa en la segunda mitad del año en el rubro organismos internacionales, corresponde a fondos del Banco Mundial y el Banco Interamericano de Desarrollo (BID) que financian proyectos sociales y de infraestructura, pero no déficit corriente del Tesoro. Por eso, los anuncios de que se logran dólares con acuerdos con organismos internacionales no tienen mucho sentido porque son para fines específicos, no para atender la emergencia.

Conclusión

Estos datos muestran que el mercado voluntario de deuda (bonos de corto plazo) está prácticamente cerrado. Se hace cada vez más difícil financiar el déficit fiscal sin emitir.

Luego, hay un bomba de tiempo, que son los bonos duales, que podrán ser renovados, o no, o parcialmente.

El Tesoro está lejos de tener la situación controlada. Está dependiendo de inversores institucionales (bancos, seguros, mutuales, provincias) a los cuales hay que pedirles “políticamente” que renueven.

Esta estrategia de renovar deuda parece que no se puede mantener indefinidamente. A medida que los prestamistas se vayan agotando de renovar, o quieran refugiarse en un activo alternativo (dólar), no va a quedar otra que volver a apelar a la emisión monetaria lo que traerá aceleración inflacionaria.

En el fondo, el tema no es si la bomba explota o no, sino cuándo explota.

Para desactivar la bomba, hay que generar superávit fiscal. Pero esto no está en los planes del gobierno (ni siquiera en el acuerdo con el FMI, que dice que hay que reducir el déficit, no eliminarlo).

Fuente: LP CONSULTING