El gobierno sigue bajando la tasa de interés. Esto lleva a tasas de interés negativa que licua los excesos pasados de emisión. Pero con el dólar planchado genera dudas de sustentabilidad. Los economistas (y el FMI) piden devaluación. El presidente les contesta con el Pacto de Mayo.

El Banco Central continúa con su agresiva política de bajar la tasa de interés de política monetaria. Cuando terminó abril la tasa de interés nominal anual de política monetaria era de 60%, que fue bajada a 50% el primer día hábil de mayo y a 40% terminada la primera quincena de mayo. En términos de tasa mensual efectiva, la tasa de interés de política monetaria pasó de 5,1% en abril, a 4,3% los primeros 15 días de mayo y a 3,4% mensual hoy.

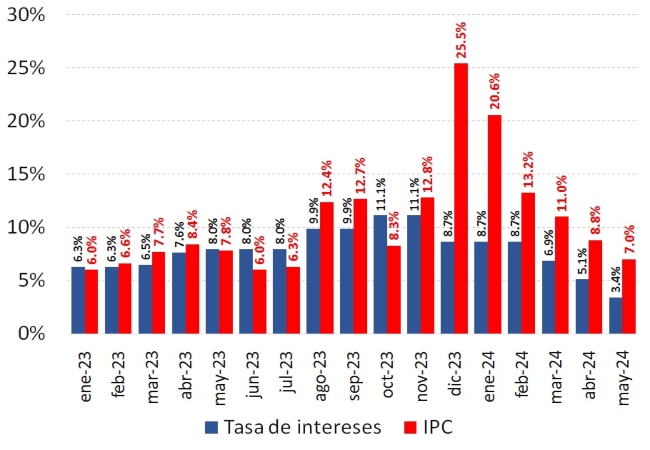

Para tener una vista más panorámica de qué es lo que está haciendo el gobierno con la política monetaria sirve observar el gráfico a continuación.

Tasa de interés de política monetaria e inflación

Efectiva mensual

Fuente: LP CONSULTING en base a BCRA

Allí se observa que el anterior gobierno, en su último año de gestión, enfrentaba un problema de inflación mensual creciente,el cual el gobierno acompañaba con tasa de interés de política monetaria también creciente. La razón era que, por el déficit fiscal creciente, emitía cada vez dinero que a los fines de evitar que el exceso de emisión se traslade al dólar se subía la tasa de interés para que los ahorristas se mantengan en pesos.

La política de la tasa de interés era pasiva. No subía por decisión de la autoridad monetaria sino por la necesidad que la autoridad monetaria tenía de esterilizar los pesos en abundancia por culpa de la “dominancia fiscal”, que le llaman los economistas, que no es otra cosa que la emisión monetaria en exceso para financiar déficit fiscal.

El presidente Milei, apenas asume, adopta una posición contraria. Va hacia una política activa de tasa de interés. Declara con firmeza que su única meta es aniquilar la inflación para lo cual libera los precios reprimidos (entre los cuales estaba el dólar oficial) provocando un shock inflacionario. Pero, indiferente a la aceleración inflacionaria, se pone en campaña de torcer las expectativas inflacionarias bajando fuerte la tasa de interés de política monetaria.

Obsérvese que la tasa de interés en noviembre era de 11,1% con una tasa de inflación mensual de 12,8%, en una tendencia al alza donde la tasa de interés iba por detrás de la tasa de inflación. En diciembre, la inflación salta al 25,5% pero la tasa de política monetaria baja abruptamente a 8,7%. Deliberadamente, ignorando la inflación.

Es como que el presidente Milei, haciendo uso de la confianza y la esperanzas que la mayoría de la población depositó en él, dijo: “no me importa la inflación actual, me importa la futura; la cual tiene que ser más baja”.

Tanto es así que mantuvo la tasa de interés mensual en 8,7% hasta febrero cuando la inflación se mantuvo en dos dígitos. Cuando en marzo la inflación empezó a dar claras señales de desaceleración, el presidente Milei –porque tiene una política activa de tasa de interés– la siguió bajando para que la inflación la siga a la tasa de interés en su declinación.

Es como que el ex Ministro Massa perseguía la inflación desde atrás con la tasa de interés. El presidente Milei liberó la inflación y se concentró en ir bajando la tasa de interés para que la inflación sea ahora la pasiva y siga la tasa de interés.

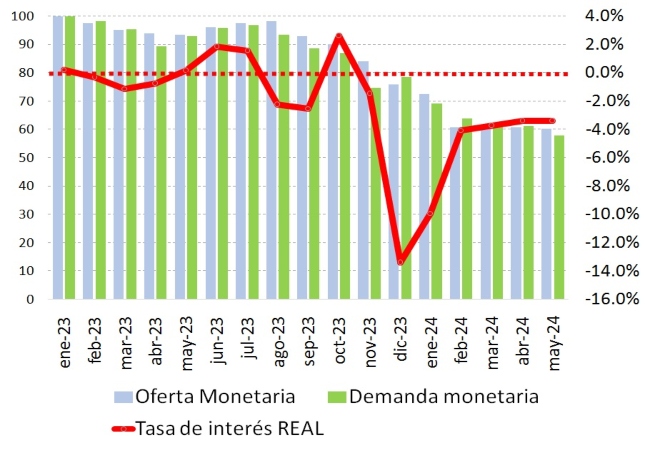

Esta política de tasa de interés activa a la baja, para bajar la inflación, tiene como efecto colateral que licua el valor real del exceso de emisión monetaria. La oferta monetaria se compone de la base monetaria (emisión del Banco Central) más los pasivos remunerados (Leliq y pases) y la demanda de dinero se compone del efectivo, cuentas corrientes y cajas de ahorro (también conocido como M2) más los plazos fijos.

En el gráfico a continuación se muestra como el gobierno anterior mantuvo una política de tasa de interés no negativa para sostener la demanda de pesos por parte de la gente a raíz de que la oferta monetaria se expandía por el déficit fiscal. Mientras que el actual gobierno entabló desde el primer día una fuerte política activa de tasa de interés negativa.

Asimismo, en el mismo gráfico, se puede observar la abrupta caída de la tasa de interés real (tasa de interés de política monetaria corregida por inflación) ocurrida en diciembre. Tasa de interés negativa que luego se atenúa a partir de febrero que pasa a mantenerse en el orden del 4% mensual negativa.Obsérvese cómo se licúa el valor real de la oferta y la demanda monetaria entre diciembre y febrero, llegando a una licuación del orden del 40%. A partir de febrero la licuación se atenúa dado que la tasa de interés negativa tiende a hacerse menos negativa.

Oferta, demanda monetaria y tasa de interés real

Enero 2023 = 100 // Tasa efectiva mensual

Fuente: LP CONSULTING en base a BCRA

Un aspecto que no aparece en el gráfico, pero es muy importante, es el cambio en la composición de los pasivos remunerados. En octubre del 2023, época de elecciones, las Leliq (que son pasivos a 27 días) ascendían a $14 billones y los pases (activos a 1 día) eran $9 billones. Hoy, ambos activos, que forman parte de la oferta monetaria, están licuados como se ve en el gráfico, pero la totalidad son pases (activos remunerados a 1 día) ya que la cantidad de Leliq bajó a cero.

Tener tasas de interés negativa con los depósitos de los bancos en el Banco Central a 1 día es un escenario muy volátil. Es como tener los pesos en la puerta de los bancos, listo para irse. Máxime aun cuando los dólares paralelos (contado con liqui, MEP y blue) están apreciados respecto al año anterior, cuando presionaban al alza. Existe el riesgo cierto que en algún momento los pesos, aun cuando están muy licuados respecto del año pasado, se pasen al dólar y allí puede venir una ola de inestabilidad cambiaria y de precios.

Fuente: LP CONSULTING