Las mutuales de crédito de los pueblos siempre cumplieron con su fin social que no es otro que el poner a trabajar los ahorros del pueblo en su propio desarrollo productivo. El Banco Central las comenzó a registrar. Aquí está el perfil de esta vieja y fiel herramienta de ahorro y crédito de los pueblos

Una herramienta de crédito muy valorada en el interior son las conocidas “mutuales” o “cooperativas” de crédito. En efecto, son mutuales y cooperativas propiamente dichas que, a diferencia de los bancos y las compañías financieras tradicionales, prestan dinero propio. Pero también incursionaron en el negocio de tomar dinero (con descuento de cheques, depósitos de terceros, etc.) por lo que pasaron a tener encima la lupa del Banco Central. Porque esto ya es intermediación financiera.

Después se le sumaron las empresas de tarjetas de créditos no bancarias que empezaron a dar préstamos personales, las casas de electrodomésticos que venden a crédito y más recientemente las “FinTech” que son los que dan créditos a través de los celulares.

El Banco Central ahora exige que se registren en su ámbito y les dio el nombre de “Otros Proveedores No Financieros de Crédito (OPNFC)”. En el registro del Banco Central hay 363 de estas “mutuales” identificadas como OPNFC. Bastante más que las 79 entidades financieras (bancos y compañías financieras) habilitadas a funcionar por el Banco Central.

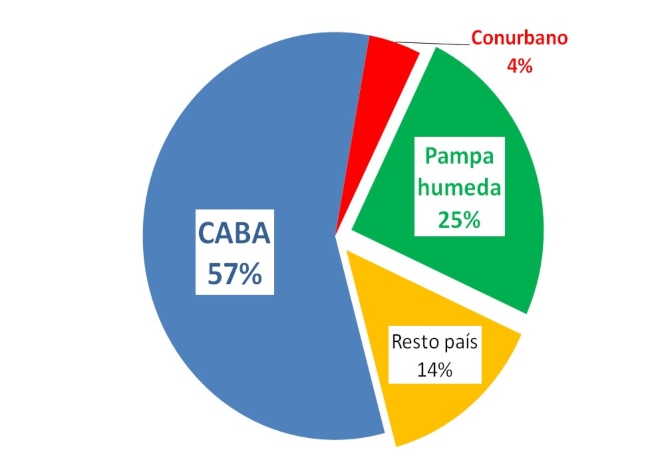

De los registros del Banco Central aparece que las “mutuales” registradas muestran una concentración bastante marcada en la Ciudad Autónoma de Buenos Aires (CABA). Sin embargo, también aparecen muchas (25%) en lo que se podría llamar la pampa húmeda (Córdoba, Santa Fe, Entre Ríos y el interior de la Provincia de Buenos Aires).

“Mutuales” de crédito

OPNFC para el Banco Central

Fuente: LP CONSULTING en base a BCRA

Este universo de “mutuales” está dando préstamos a 6 millones de personas de las cuales prácticamente 3 millones no tienen crédito bancario. Como en CABA el nivel de acceso al crédito bancario es alto, las “mutuales” no son muy conocidas amén de los segmentos de menores ingresos. Pero en la pampa húmeda son muy populares porque los bancos tienen una llegada muy limitada y además en los pueblos hay muchos ahorristas por tratarse de una zona productivamente próspera.

En el resto del país, donde hay menos pujanza económica, la presencia de las “mutuales” también es menor porque no hay mucha capacidad de ahorro. De hecho, la mayoría de las “mutuales” del resto del país registradas en el Banco Central están en capitales de provincias, no en las localidades del interior, como sí lo es en la pampa húmeda.

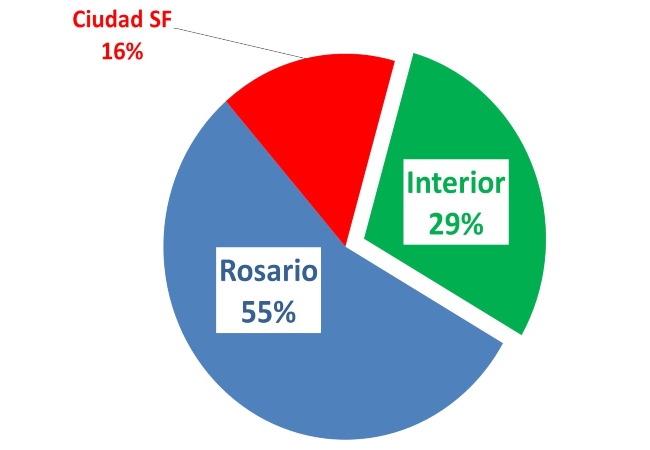

En la provincia de Santa Fe, las “mutuales” son muy populares en el interior. Rosario tiene más de la mitad de las “mutuales” registradas en el Banco Central pero luego en orden de presencia no le sigue la capital provincial, sino los pueblos del interior.

Distribución geográfica de las “mutuales” de crédito

Provincia de Santa Fe

Fuente: LP CONSULTING en base a BCRA

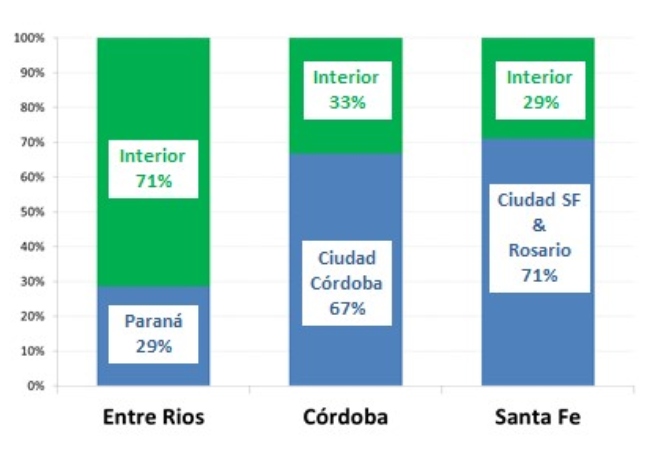

Observando el perfil de las “mutuales” en los pueblos dentro de la región centro aparece que Entre Ríos es donde mayor presencia tienen en el interior provincial. Casi 7 de cada 10 “mutuales” entrerrianas registradas en el Banco Central están en el interior. Obviamente que esto responde a que la provincia de Entre Ríos es poco concentrada y con una gran diseminación de pueblos prósperos en el campo y en la cuenca del Río Uruguay.

Córdoba y Santa Fe tienen un similar perfil: más o menos 1 de cada 3 “mutuales” de crédito están en los pueblos.

Distribución geográfica de las “mutuales” de crédito

Región Centro

Fuente: LP CONSULTING en base a BCRA

Las “mutuales” de créditos no son muy bien vistas desde las autoridades de supervisión financiera porque desarrollan una actividad de intermediación por fuera de la órbita bancaria que está bien regulada y controlada. Pero la verdad que es una herramienta muy práctica en los pueblos para poner los ahorros a trabajar y generan mucha confianza en los depositantes e inversores, y de esta manera darles herramientas y soluciones financieras a los productores, a los emprendedores, a los prestadores de servicios y a las familias para satisfacer sus necesidades de consumos.

Fuente: LP CONSULTING