Los anuncios del “superministro” no estuvieron a la altura de la gravedad de la crisis económica. Por la sustancia que tuvieron, parecieran ser medidas de muy corto plazo y todas ya negociadas con los principales actores de la economía, como lo son el Agro y los Bancos.

Para analizar los anuncios del nuevo Ministro de Economía, lo primero a tener en cuenta es su definición del qué hacer. En este sentido dijo:

- Orden fiscal

- Superávit comercial

- Fortalecimiento de reservas

- Desarrollo con inclusión

Suponiendo que los puso en orden de prioridad, comenzó bien. Porque su partido como Ministro de Economía se juega en lograr el orden fiscal. Sin no gana este partido, no controla la inflación y el dólar y la crisis económica y social se profundizará.

Ahora hay que analizar el cómo. Vayamos por parte.

1.- Orden fiscal

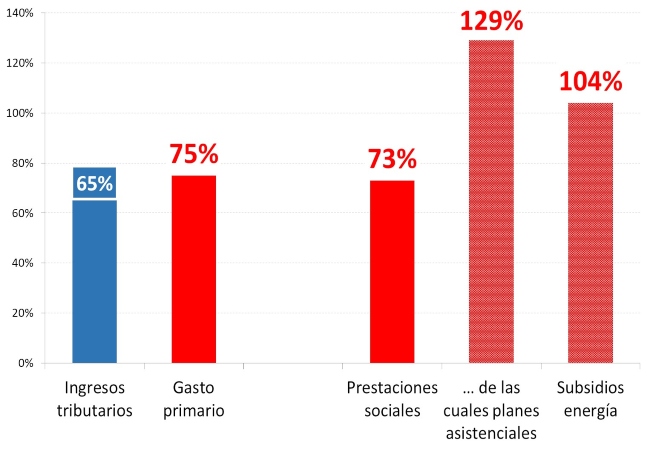

Se dijo que este es el partido que tiene que ganar. Para ver como se lo encara al partido hay que ver cómo está parado el rival, que sería el desorden fiscal. Para ello sirve el gráfico a continuación.

Evolución de las cuentas públicas y gastos más críticos

Primer semestre de cada año – Variación interanual

Fuente: LP CONSULTING en base a Ministerio de Economía

Los ingresos tributarios del Estado nacional vienen creciendo, en el primer semestre del 2022, a una tasa del 65% interanual mientras que los gastos primarios (sin considerar el pago de intereses de deuda) crecen al 75% anual, o sea, crecen 10 puntos porcentuales por encima de los ingresos tributarios. Esto hizo que el déficit primario pasara de $200 mil millones en el primer semestre del 2021 a $750 mil millones en el mismo período del 2022.

Dentro de los gastos primarios, más de la mitad corresponden a prestaciones sociales (jubilaciones, asignaciones familiares y planes asistenciales). Este gasto crece al ritmo del gasto primario, pero dentro de él se destaca el crecimiento del gasto en planes asistenciales que crece a razón del 129% interanual. El otro gasto que crece a razón de 3 dígitos son los subsidios a la energía que crecen a razón del 104%.

En los anuncios, el Ministro dijo que va a dar un bono a los jubilados (extra al aumento que les corresponde trimestralmente por la movilidad jubilatoria), fortalecerá las cooperativas que gestionan los planes asistenciales (estas son las organizaciones piqueteras que descontrolan el gasto en planes asistenciales) y en el tema subsidios energéticos señaló que 4 millones de personas renunciaron al subsidio y que para los 9 millones que pidieron mantenerlos se fomentará el ahorro energético, lo cual alcanzará al 80% de los usuarios.

O sea, aumenta el gasto en jubilaciones, no sugiere que vaya a disminuir el gasto en planes asistenciales y se mantuvo bastante impreciso en el tema subsidios energéticos. En principio, comienza el partido –que es el que tiene que ganar– cediéndole la pelota al rival, el desorden fiscal. Veremos cómo sigue el resto del partido.

2.- Superávit comercial

Dijo que se denunciará en la Justicia y ante la unidad anti-lavado de Estados Unidos casos de subfacturación de exportaciones y sobrefacturación de importaciones. También, que pondrá en marcha un sistema de trazabilidad de comercio exterior para mayor control y transparencia en el uso de divisas para importaciones.

La tendencia al desequilibrio comercial se produce porque hay un retraso muy grande del tipo de cambio oficial ($130) respecto de los tipos de cambio financieros ($300). Esto hace que un exportador reciba en dólares billetes sólo 43 centavos de dólar por cada dólar de mercadería que exportó y, si es sojero, recibe 30 centavos de dólar (por las retenciones). El importador, a su vez, necesita sólo 43 centavos de dólares billetes para importar mercadería por valor a un dólar.

Esto es lo que incentiva la sub-facturación de exportaciones y la sobre-facturación de importaciones. No es la falta de controles. Si no hubiera brecha cambiaria, no habría sub-facturación y sobre-facturación en el comercio exterior. Sobre cómo cerrar la brecha cambiaria, no hubo ninguna definición.

3.- Fortalecimiento de reservas

Dijo que se les dará un beneficio especial a los sectores del agro, la pesca y la minería para que liquiden USD 5.000 millones en los próximos 60 días. No dijo nada de cómo hará.

Además, que habrá un desembolso por USD 1.200 millones de organismos internacionales por programas vigentes. Si los programas son vigentes, no es plata fresca. De hecho, este desembolso compensará repagos que rutinariamente el Banco Central hace a los organismos internacionales. Por caso, el 29 de junio, el Banco Central tuvo una pérdida de reservas por USD 675 millones en concepto de devolución a organismos internacionales. O sea, en un día hizo un repago por la mitad de los dólares anunciados.

Como plata fresca anunció que se negoció un nuevo programa con la Corporación Argentina de Fomento (CAF) por USD 750 millones. Este monto es lo que pierde el Banco Central en 2 semanas “normales”. Por ejemplo, en la 2da quincena de julio el Banco Central vendió reservas al mercado por USD 627 millones.

En suma, si aspira a darle un tipo de cambio preferencial al agro, pesca y minería para que obtener USD 5.000 millones, significa que va a comprar dólares caros (a los exportadores) para venderlos baratos (a los importadores, porque estos seguirán con el tipo de cambio oficial). La Justicia y la agencia anti-lavado de Estados Unidos van a tener el doble de trabajo por la multiplicación de sobre-facturación de exportaciones y sub-facturación de importaciones.

Lo de los dólares de los organismos internacionales (los USD 1.200 y USD 750 millones), está contando plata que ingresa a la caja del Banco Central sin contar que luego tiene que salir para repagar a los organismos internacionales.

Finalmente dijo que pedirá dólares prestados a los bancos comerciales (repo). Los bancos, lo primero que van a preguntar es cómo va a devolver. Si es con los USD 5.000 millones del agro, pesca y minería que se olvide porque estos dólares –si aparecen– se lo van a llevar los importadores (si no hay una fuerte devaluación del tipo de cambio oficial para los importadores, como se está planteando para los exportadores).

4.- Desarrollo con inclusión

De esto, no dijo nada.

En suma, los anuncios fueron muy débiles y, en principio, inconsistentes con las propias metas declaradas y entre sí. Habrá que ver cómo sigue.

Hubo dos definiciones precisas, que son:

- Se mantiene la meta de 2,5% del PBI de déficit primario acordada con el FMI

Esta meta ya está violada porque cuando se acordó con el FMI, allá en marzo, el 2,5% del PBI arrojaba un valor de meta de $ 567 mil millones para junio 2022. Junio cerró con un déficit primario (para el FMI) de $ 800 mil millones.

El FMI acordó las metas, no en porcentaje del PBI, sino en valores absolutos. Esto es para evitar que el 2,5% del PBI se alcance “inflando” el PBI con mayor inflación que el ajuste del gasto (esta estrategia la aplicó Cambiemos en el 2019, que terminó en déficit primario cero pero con una inflación del 54%).

El Ministro ahora lo que tiene que hacer es pedirle al FMI que le permita computar como cumplida la meta computando el 2,5% del PBI de nuevo PBI “inflado” por la aceleración inflacionaria que se está observando. No es muy importante. Lo importante es que el FMI le perdone los reembolsos.

- No habrá más emisión monetaria del Banco Central para el Tesoro quién financiará el déficit fiscal con deuda del sector privado

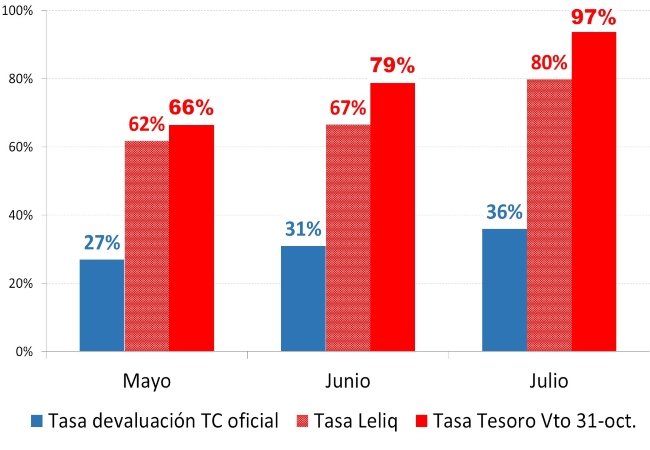

Aquí sirve mirar el siguiente gráfico.

Tasa de devaluación, tasa de Leliq y tasas a corto plazo del Tesoro nacional

Tasas efectivas anuales

Fuente: LP CONSULTING en base a Ministerio de Economía y BCRA

Las tasas de interés efectiva que tiene pagar el Banco Central para colocar Leliqs en el mercado y poder absorber pesos excedentes de la emisión que va a la Tesoro se aceleró fuertemente. En mayo era del 62% anual y en julio ya es del 80% anual.

Esto significa que no hay mucho margen para seguir financiando con emisión monetaria al Tesoro, sin acelerar la inflación. En este sentido, el Ministro de Economía hace un anuncio congruente: dejar de financiar el Tesoro con emisión.

La pregunta es: ¿Podrá?

Las tasas que el mercado le está pidiendo al Tesoro vuelan. Se aceleraron a mayor velocidad que las tasa de las Leliqs. De 66% en mayo pasaron a 97% en julio con el agravante de que ambas tasas son por Letras del Tesoro que vencen el 31 de octubre 2022. En general, hay que esperar que cuando se acorta el plazo de una Letra (en mayo era una Letra a 5 meses, en julio es de 3 meses) la tasa debería tender a bajar. Sin embargo, hoy para el Tesoro se acelera. La explicación es que, en julio, el mercado tenía una expectativa de aceleración de la inflación muy superior a la que tenía en mayo.

Después de los anuncios: ¿Cambió la expectativa inflacionaria?

Se verá.

Fuente: LP CONSULTING